En el mercado los expertos están recomendando pensionarse mediante la modalidad de retiro programado, que es la modalidad de pensión que ofrecen las AFP.

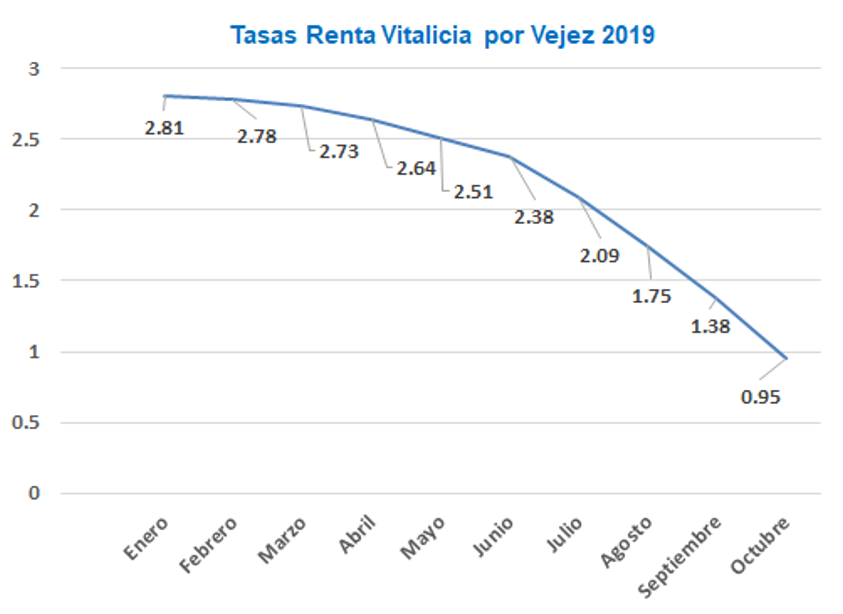

Esto porque la caída en la rentabilidad de los fondos más conservadores en las últimas semanas ha provocado como consecuencia una caída de las rentas vitalicias.

Luego del estallido social se ha generado una situación complicada en el país, lo que a afectado a los fondos de pensiones D y E. En consecuencia las personas que estaban pensando en pensionarse estarían postergando su retiro o eligiendo la modalidad de retiro programado ofrecida por las AFP por sobre la renta vitalicia.

Según la Superintendencia de Pensiones, las rentas vitalicias contratadas sumaron 1.491. En cambio, al 30 de septiembre totalizaban 1.722. Es decir, hubo una caída del 13% en un mes.

Expertos señalan que es un hecho que pensionarse luego de la caída de los fondos es asumir la pérdida de rentabilidad, esto sumado a que las tasas de rentas vitalicias están bajas.

¿Retiro programado o renta vitalicia?: Decisión personal y a la medida

Nunca deben seguir recomendaciones generalizadas para una u otra modalidad de pensión, pues todo dependerá del capital ahorrado y la situación de cada afiliado.

Francisca Cruz, subgerente de nuestra área Previsional explica que ” para asesorar a un potencial pensionado, se deben consideran muchas variables basadas en sus expectativas de vida, salud, familia (cónyuge e hijos), y un largo etcétera. Esto sumado a lo que esté señalando el mercado” afirma Cruz.

Es por eso que nuestra recomendación actual para las personas que quieran iniciar su trámite de pensión ahora, es esperar en lo posible el momento oportuno, si lo pueden hacer.

Sino pueden esperar, es aconsejable asesorarse para evaluar su situación particular y evaluar si conviene o no pensionarse bajo la modalidad de retiro programado.

Francisca Cruz es enfática en afirmar que si la decisión de optar a pensión se hace impostergable, una buena recomendación sería optar por un retiro programado, y de esta forma acceder a una pensión.

“Si las tasas de renta vitalicia suben, los pensionados por retiros programados podrían cambiar de modalidad de pensión y así acceder a una mejor renta vitalicia que las que actualmente están entregando las compañías de seguros”, explica Cruz.