La presente semana ha sido testigo de eventos significativos que influencian los mercados financieros globales, particularmente con el desarrollo de tensiones geopolíticas y sus efectos en las dinámicas de los mercados de renta variable y fija. A continuación, les ofrecemos un análisis detallado de estos eventos y sus implicancias.

¿Qué está pasando en los mercados?

Geopolítica y su impacto en la renta variable

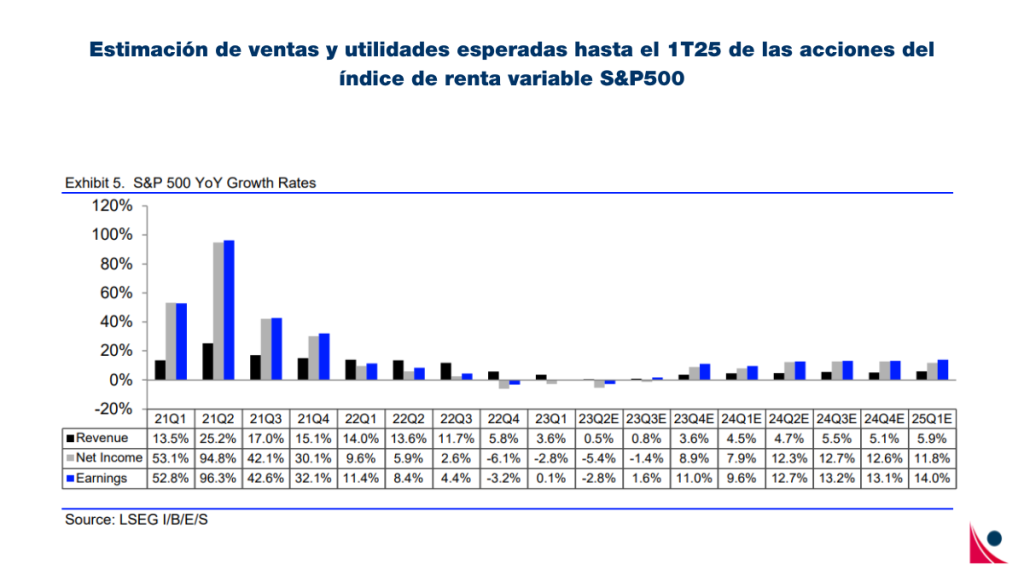

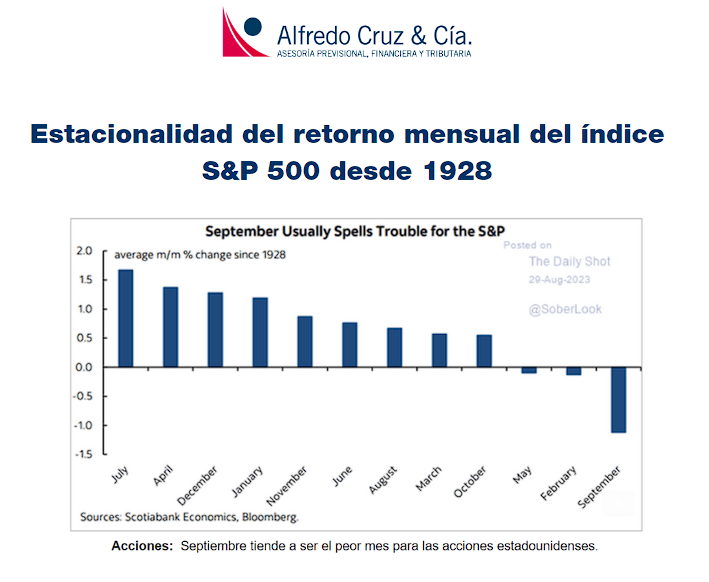

El reciente envío de misiles de Irán hacia Israel ha incrementado las tensiones en Medio Oriente, aunque los analistas no anticipan un escalamiento del conflicto a nivel regional. Esta situación ha sido recibida de manera relativamente positiva por los mercados, que parecen haber internalizado ya un grado de riesgo político. Según la recomendación de Estados Unidos a Israel de contener represalias, se espera que la Renta Variable Americana continúe siendo guiada por factores internos tales como actividad económica, inflación, empleo y utilidades.

Renta Fija Americana y perspectivas de tasas

En el ámbito de la Renta Fija Americana, las tasas a corto plazo podrían mantenerse en ascenso. Técnicamente, los bonos del tesoro a 2 años enfrentan una resistencia en 5,00% y podrían moverse hacia 5,15% o reajustarse al soporte de 4,75% observado anteriormente. En cuanto a los bonos a 10 años, ya han superado resistencias previas y podrían acercarse a los máximos de octubre 2023.

Datos económicos y proyecciones inflacionarias

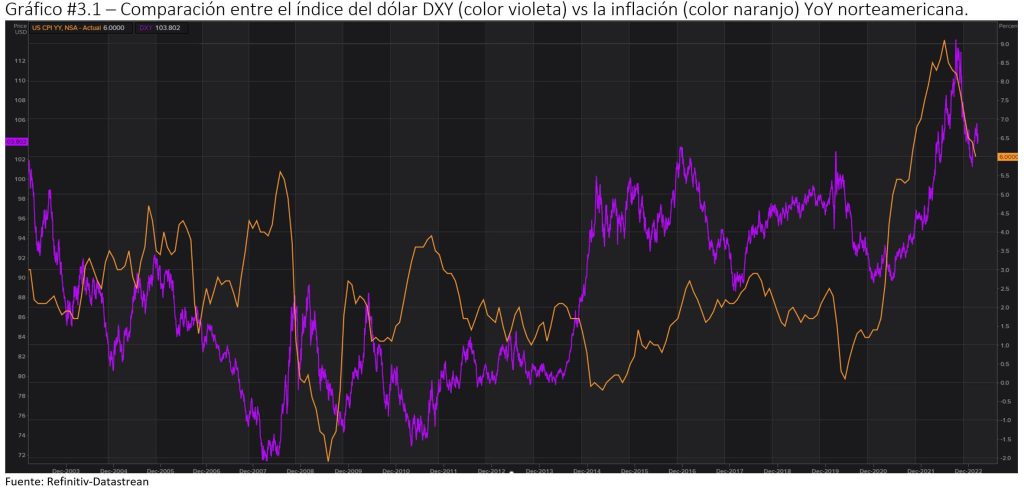

El reciente dato del IPC en Estados Unidos, que registró un aumento de 0,4% en su medición subyacente para marzo, sugiere persistentes desafíos inflacionarios. Este resultado, superior a las expectativas, plantea interrogantes sobre la eficacia de las políticas monetarias actuales para controlar la inflación a medio plazo.

Impacto en el dólar y el peso chileno

Este entorno ha reforzado la posición del dólar a nivel global, influenciando directamente la paridad CLP/USD, donde $975 representa una resistencia clave. A su vez, la ligera apreciación del precio del cobre ha mitigado una depreciación más pronunciada del peso chileno. Anticipamos que la paridad seguirá influenciada por los desarrollos en los mercados internacionales a corto plazo.

Próximos eventos clave

Mirando hacia adelante, eventos críticos incluyen la publicación del PIB y la medición de inflación PCE en Estados Unidos. Estos podrían impulsar aún más las tasas americanas y fortalecer el dólar globalmente, afectando estrategias de inversión y posicionamiento de cartera.

En Alfredo Cruz y Cía., seguimos comprometidos a ofrecerles análisis de mercado de alto nivel y recomendaciones estratégicas para navegar este complejo ambiente financiero, asegurando que sus inversiones estén bien posicionadas para aprovechar oportunidades y mitigar riesgos.