¿Es conveniente tener APV? El Ahorro Previsional Voluntario (APV) es un sistema que permite realizar contribuciones voluntarias adicionales a sus cuentas de ahorro previsional con el fin de incrementar la pensión.

Ahorrar e invertir en APV a través de una asesoría objetiva e independiente te permite escoger los fondos y opciones tributarias más adecuadas para tu situación, impactando positivamente en tu futura pensión. Por eso hemos preparado la siguiente nota que te explica por qué es conveniente tener un APV.

Principalmente existen dos modalidades de APV: el Voluntario individual, que contempla el régimen A y B con deducciones de impuestos, y uno colectivo que se conoce como APVC, el cual se suscribe entre el empleador (representando a sus trabajadores) y una AFP o institución financiera autorizada para administrar ahorros voluntarios.

Es importante destacar que los fondos del APV se gestionan a través de fondos de inversión, como Fondos Mutuos o Fondos de AFP, desempeñando un papel fundamental para las jubilaciones futuras.

Por qué es conveniente tener APV

La mayoría de las cuentas de APV se gestionan a través de las Administradoras Generales de Fondos (AGF), que son instituciones financieras autorizadas por la Superintendencia de Pensiones de Chile y que ofrecen una variedad de opciones de inversión en diferentes instrumentos financieros.

La oferta suele ser muy amplia y por tal, para personas que no son expertas en finanzas, puede resultar una materia difícil de comprender.

Sin embargo, hacerlo a través de Asesores Financieros objetivos e independiente, como nuestra consultora Alfredo Cruz y Cía, ofrece importantes ventajas, ya que permite obtener una asesoría completa y personalizada para construir su patrimonio y lograr sus objetivos de corto, mediano y largo plazo, de acuerdo a su perfil de riesgo y horizonte de inversión.

“Esta asesoría da una mirada completa a los pilares que se deben considerar al ahorrar, como la optimización tributaria, los temas previsionales, financieros, de inversiones y de protección patrimonial a través de seguros de vida”, señala la Subgerente de Gestión Patrimonial de la Consultora, Kattia Vasquez

Además, explica cómo una vez realizado un diagnóstico y plan financiero, también se apoya a los clientes para decidir en qué productos e instituciones financieras invertir, realizando seguimientos y continuos análisis para que el plan definido se mantenga actualizado y alineado con sus metas.

En definitiva, al hacer tu APV con Alfredo Cruz y Cía. obtendrás:

- Asesoría objetiva e independiente

- Visión global de la industria

- Asesores financieros certificados por la CMF

- Gestión unificada de todas tus inversiones

- Acceso a más de 3.000 productos financieros

- Optimización de inversiones y beneficios tributarios.

- Personalización de tu portafolio de inversiones

¿Cuándo optar por un Ahorro Previsional Voluntario (APV)?

Bernardita Infante, jefa de estudios previsionales de Alfredo Cruz y Cía, comenta que cada vez es más difícil acceder a una buena pensión y por eso, siempre es conveniente tener APV, ya que con el 10% de cotización obligatoria, las tasas de reemplazo no superan el 40%, independiente de la renta del ciudadano.

(La tasa de reemplazo es el porcentaje que representa la pensión obtenida de una persona en relación a su promedio de rentas de los últimos 10 años.)

“Esto sucede porque han aumentado las expectativas de vida respecto al año 1981, fecha en que se crea al sistema con aporte del 10% de las AFP”, recuerda la especialista.

El otro efecto que va en contra de obtener buenas tasas de reemplazo es el aumento de las rentas en el tiempo, ya que el Instituto Nacional de Estadística (INE) considera que este aumento es en promedio de un 2% real.

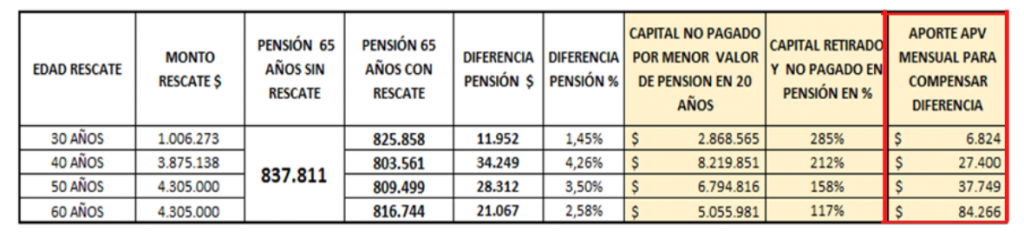

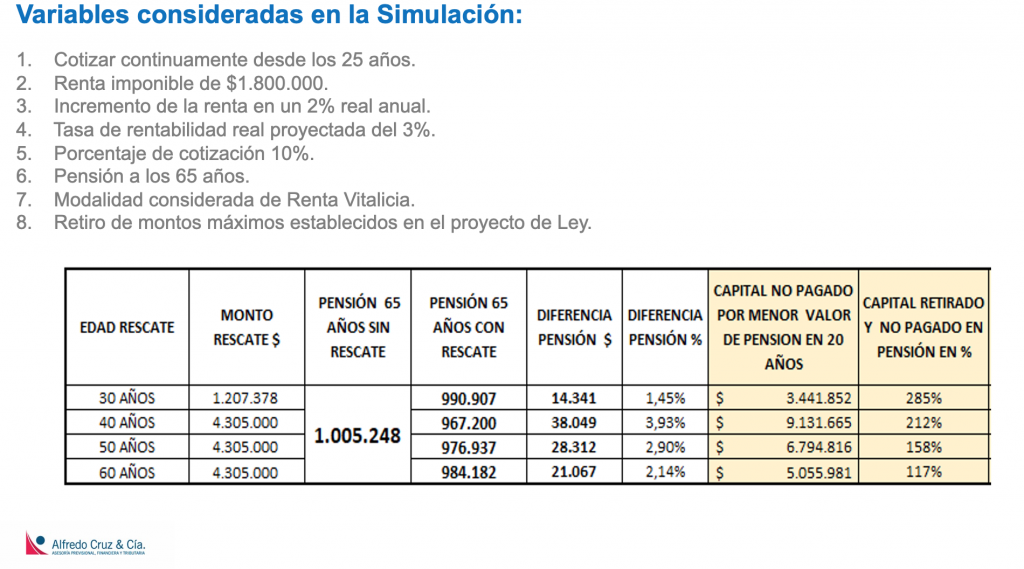

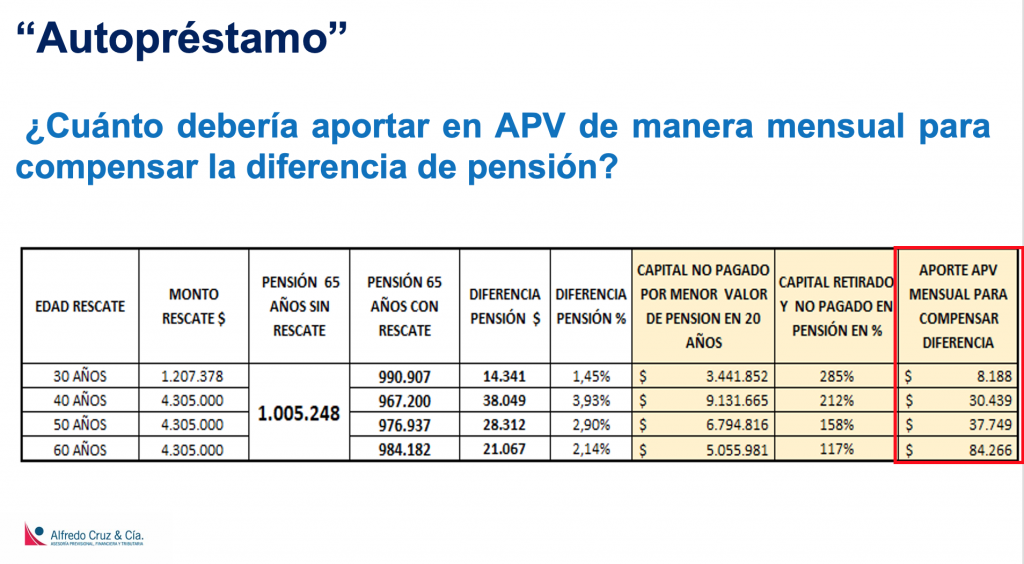

Además, resalta los beneficios de empezar a ahorrar temprano con el APV al mejorar el impacto del interés compuesto en los montos; aunque, indica que si decidimos comenzar más tarde, lo único que tendremos que hacer es un APV mayor para percibir el impacto en la pensión.

Opciones tributarias del APV: Régimen A o Régimen B

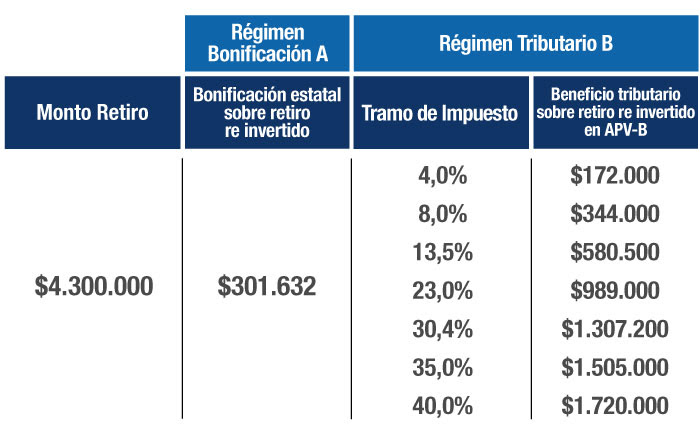

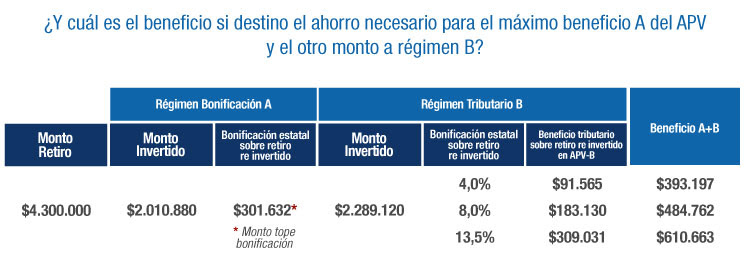

Un aspecto muy importante son las alternativas tributarias a las que podemos optar cuando comenzamos a invertir en APV. Bernardita Infante explica que se puede ahorrar a través de un APV régimen A o Régimen B, donde ambos se diferencian principalmente por la forma en que el Estado ayuda e incentiva financieramente a las personas que ahorran de forma complementaria.

En caso del Régimen A, este entrega una bonificación del 15% de lo ahorrado al año con tope de 6 UTM, mientras que en el B, se aplica una rebaja a la base tributable del impuesto a la renta, lo que suele ser muy conveniente para personas que están en altos tramos del impuesto global complementario

En nuestros estudios, cuando simulamos una renta X al comienzo de la vida laboral y la proyectamos considerando este aumento, y un aporte del 10% durante 40 años, nos da tasas de reemplazo inferiores al 40%.

Luego al simular aportes de APV durante toda la vida activa, este porcentaje mejora.

Esta es una proyección de una persona que parte ganando 30UF al comienzo de la vida laboral. Cotiza el 10% de esa renta, la que crece 2% sobre UF al año.

Considera una rentabilidad de 3% real.

*Tasa de Reemplazo 36%

Para finalizar, esperamos que esta nota te entregue toda la información que necesitas para comprender la relevancia que tiene a futuro el ahorro complementario y por qué es conveniente realizar APV.